Orange Bank : après un an, c’est toujours décevant

Djingo, réveille-toi !

Le 11 décembre 2018 à 11h35

10 min

Société numérique

Société

Stéphane Richard croyait dans le potentiel d'Orange Bank. Après les retards et un lancement mitigé, nous attendions de grosses évolutions du service. Mais à l'heure du bilan, le compte n'y est vraiment pas.

Demain, Orange organisera sa grand-messe annuelle au cœur du quartier de la Défense, le Show Hello. Stéphane Richard y parlera du futur de l'opérateur et de ses offres, alors que la 5G arrive à grands pas. Mais il fera aussi sans doute le bilan de l'année passée. Ce, une semaine après le lancement des nouvelles Freebox One et Delta.

Outre l'assistant Djingo réalisé en partenariat avec Deutsche Telekom, tout le monde attend des nouvelles d'Orange Bank. Lancé en grande pompe l'année dernière, le service revendique 200 000 clients, acquis à grands renforts d'offres de parrainage. Mais alors qu'il nous semblait déjà peu convaincant l'année dernière, il a peu évolué.

Après la démission du PDG fin septembre, Orange saura-t-il changer la donne et réellement passer la seconde ?

Presque aucune évolution majeure

Malgré les nombreuses promesses, aucune grande nouveauté n'a finalement été mise en place. Pour s'en convaincre, il suffit de regarder l'historique des mises à jour sur l'App Store d'Apple : les premiers mois ont été consacrés à la correction de bugs et au support de l'iPhone X, avant l'arrivée des prêts personnels en mars dernier.

Ensuite, nouveau lot de correctifs, jusqu'à une révision « majeure » en juillet. Mais cette version 2.0 promettait surtout « une application plus fluide et plus réactive » avec un nouveau dispositif de connexion, le support de 3D Touch et quelques améliorations ergonomiques. Bref, surtout des coups de peinture.

Depuis cet été, des correctifs ont à nouveau été publiés. En attendant la v3 ? Résultat, la croissance des clients se tasse. 50 000 à la fin de l'année 2017, 100 000 en mars. Il a fallu attendre novembre pour que ce chiffre double. De quoi afficher un retournement de tendance. L'ouverture dans les DROM devrait renforcer les prochains chiffres.

À titre de comparaison, Boursorama banque a annoncé cet été avoir dépassé le cap des 1,5 millions de clients en France, soit 500 000 de plus que début 2017. Ils sont 500 000 chez l'allemand N26, 400 000 chez l'anglais Revolut. Les pertes d'Orange Bank annoncées au premier semestre sont de 68 millions d'euros, l'équilibre est attendu pour 2023.

L'objectif est d'atteindre les deux millions de clients d'ici dix ans, malgré un contexte concurrentiel qui va se renforcer.

Toujours assez loin d'une banque nouvelle génération

Mais cette absence d'évolutions ne découle-t-elle pas simplement d'un produit déjà bien pensé et réalisé dès le départ ? Malheureusement non, Orange Bank ayant rapidement montré l'étendue de ses défauts.

Il y a bien sûr l'offre commerciale qui n'a pas évolué d'un iota. Loin de la tarification d'une néobanque ou même d'une banque en ligne classique, Orange Bank est chère face à ses concurrentes. Surtout, ses pratiques en cas de problème tiennent plus de la banque classique que de l'offre souple, pour un public aux attentes nouvelles.

C'est un point rarement soulevé dans les tests des offres bancaires, car il n'est pas simple à mettre en place, surtout qu'il faut disposer de comptes réels pour se faire une idée. Notre procédure a ici été simple : mettre le compte à découvert et attendre de voir la réaction du service et la façon dont le contact avec le client est géré.

Les néobanques ne proposent en général pas de découvert, avec une carte bancaire à débit immédiat. Elles se montrent souvent intransigeantes, parfois trop. Dans le cas de N26, notre essai a abouti à la fermeture pure et simple du compte après plusieurs rappels (pour une dizaine d'euros). Besoin de récupérer les relevés ? Dommage.

On trouve l'exemple inverse du côté des banques en ligne avec Boursorama. La procédure est automatisée, mais en général souple et complète sur les moyens de communication : vous recevez des rappels de la situation par SMS et email (en fonction de vos préférences), parfois en amont d'un prélèvement d'une carte en débit différé important.

Une section dédiée à la régulation des incidents permet de créditer le compte par virement ou prélèvement, de communiquer avec un conseiller, etc. On regrette seulement de ne pas pouvoir créditer le compte depuis une carte bancaire comme c'est le cas pour certaines néobanques ou Fortuneo par exemple.

Exemples de messages pouvant être reçus chez Boursorama pour un compte débiteur

Puis, si le prélèvement aboutit à une situation de découvert, vos moyens de paiement peuvent être coupés. Là encore, vous êtes notifié directement. Mais dès que le virement permettant de régler la situation a été effectué, tout est rétabli, sans délai. Bien entendu, des frais peuvent être prélevés (mais pas de gestion).

Dans le cas d'Orange Bank, lors d'un test similaire effectué en début d'année (à travers la mise en découvert via une carte à débit différé), les moyens de paiement ont été coupés, des frais ont été prélevés et nous avons eu droit à la fameuse lettre d'information facturée 15 euros. Une pratique assez courante chez les banques classiques. Mais Orange Bank en a facturé trois sur la période (30 jours, 45 jours, 60 jours), soit un total de 45 euros, à ajouter à la dizaine d'euros de frais.

Une fois le compte repassé créditeur, la réactivation de la carte bancaire a été complexe. Rien n'était proposé dans l'interface et l'assistant Djingo n'était d'aucune aide (cela a rarement été le cas lors de nos différentes interactions avec le service). Il fallait donc passer par un téléconseiller.

Ce dernier nous a expliqué que la réactivation des moyens de paiement du compte ne pourrait se faire que contre un engagement d'un versement mensuel de plusieurs centaines d'euros sur le compte. Un premier versement devait être effectué comme preuve de notre bonne foi avant de pouvoir récupérer les moyens de paiement.

Après cette procédure, rien n'a changé. Le service client a dû être relancé pour que la réactivation de la carte bancaire soit effective. Certes, c'est préférable à une fermeture pure et simple du compte comme chez N26, mais c'est tout de même bien moins efficace que d'autres concurrents français.

Ce petit test montre en tous cas qu'en interne, l'historique du rachat de Groupama Banque est encore assez présent, et que les procédures sont loin de bénéficier d'une structure agile, telle que dépeinte par Orange au lancement.

Aucun gros manque n'a été comblé

Cela ne concerne d'ailleurs pas que la gestion des découverts ou de la relation client. Les fonctionnalités du service n'ont en effet presque pas bougé, hors de quelques retouches cosmétiques.

Comme évoqué précédemment, l'arrivée des prêts personnels a été annoncée en mars. Prévue dès le départ, cela n'a pas empêché le groupe d'indiquer en juin à ses clients dans un email que cette idée était née « justement en écoutant vos envies, en partageant avec vous sur vos projets ».

La carte Premium, annoncée au départ pour cet été, n'a jamais été proposée. Elle est désormais prévue pour 2019. Il en est de même pour les prêts à courte durée, permettant notamment des synergies avec Orange pour l'achat de smartphone. Idem pour les évolutions de l'application.

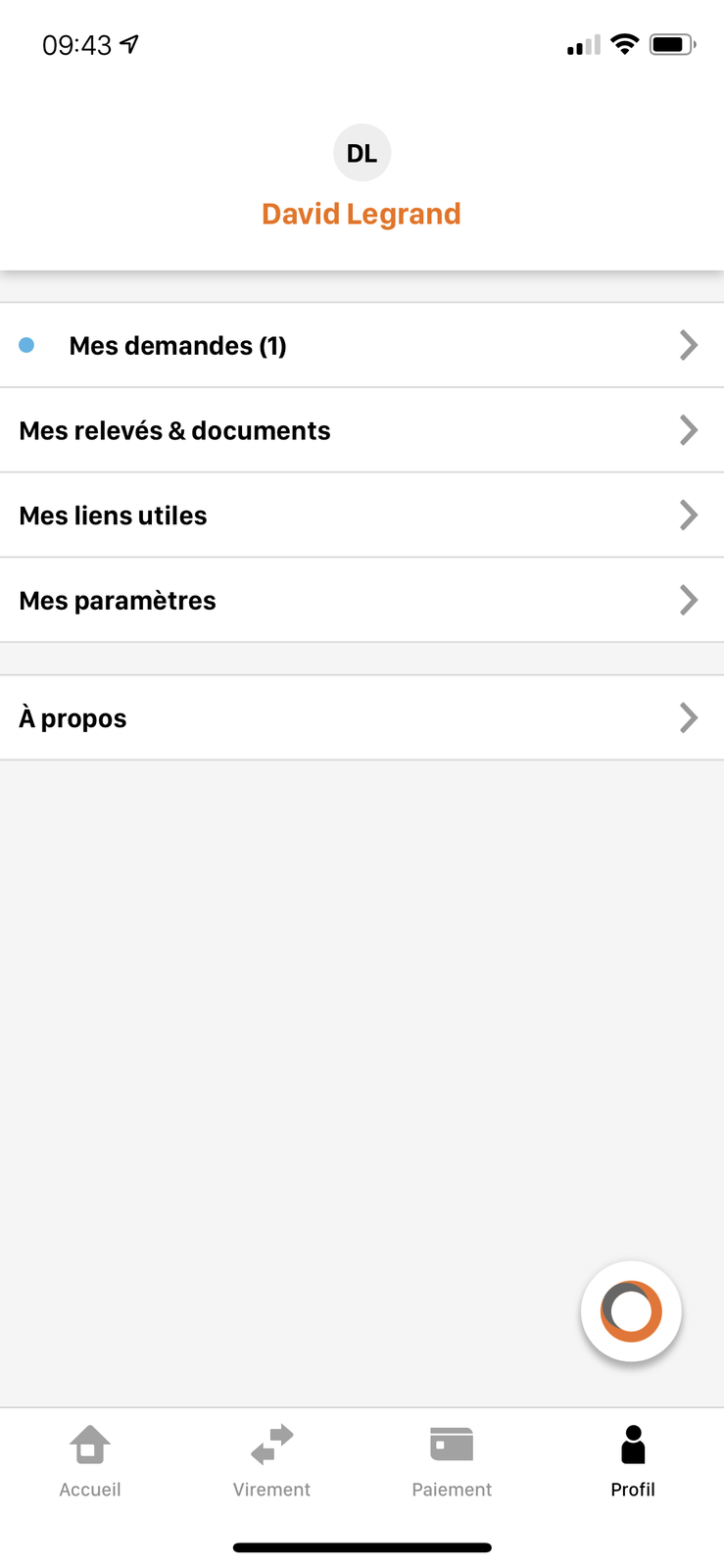

Elle est toujours organisée de la même manière, avec une page d'accueil affichant solde et informations sur le service. On y obtient un RIB/IBAN (via le bouton « ... »), alors que l'ensemble des documents est placé dans le profil du compte. C'est en effet là que l'on trouve les relevés, contrats, messages et paramètres de l'application.

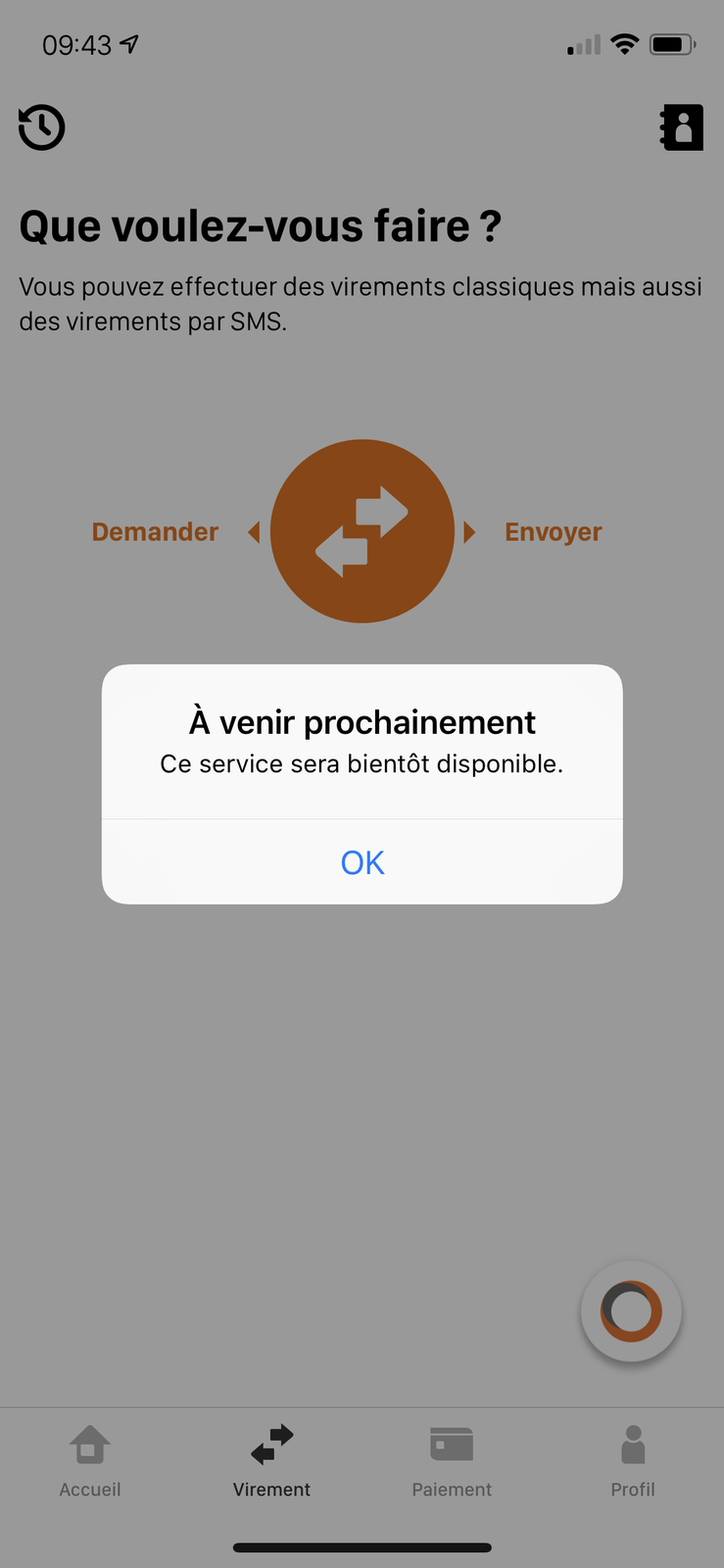

La partie virement ne permet toujours que d'envoyer de l'argent, pas d'en demander. La procédure par SMS annoncée dès le lancement n'a jamais été implémentée. Elle est toujours présentée comme « bientôt disponible ». La partie paiement regroupe les informations sur la carte bancaire et le paiement mobile, là aussi sans nouveauté. Même la modification des plafonds continue de passer par un message à envoyer au service client.

On aurait pourtant apprécié des services comme des cartes virtuelles, à usage unique ou non, comme le propose Revolut. Une fonctionnalité utile pour une clientèle comme celle d'Orange, moins confiante et habituée au numérique. Ce n'est pas le cas. Lorsque fin juin un email est envoyé pour annoncer la gratuité des retraits d'espèce et des paiements « en Asie, en Afrique ou en Amérique du Sud », ce n'est que le temps d'un été, du 1er juillet au 31 août 2018.

Parrainages et concours avant le Show Hello

Fin août, une opération de parrainage était lancée : 50 euros par nouveau client, dans la limite de 500 euros. Une offre inférieure à ce que propose en général la concurrence. Début novembre, le montant du parrainé était doublé, sans doute pour faire gonfler un peu les chiffres avant le Show Hello : 160 euros au lieu de 80 euros.

Une semaine plus tard, un concours promettait à 365 de ceux qui utilisent leur carte bancaire de se faire rembourser une journée d'achats après un tirage au sort. Il faut dire qu'avec 30 à 40 % des clients déclarés comme très actifs (les autres lui rapportent cinq euros par mois), Orange Bank a sans doute besoin d'afficher une meilleure moyenne.

Deux communications d'Orange Bank envoyées à ses clients depuis la rentrée

Un an après, déjà le besoin d'un renouveau

On comprend mieux pourquoi André Coisne a claqué la porte. La nouvelle direction va devoir faire face à de nombreux défis, alors que des N26, Revolut, Boursorama et autres Fortuneo (pour ne citer qu'elles) grapillent, encore assez lentement, les parts de marché des banques classiques.

Sans un changement profond des applications, des services, ou même du modèle d'Orange Bank, on a bien du mal à voir comment le service pourra soutenir la comparaison et convaincre au-delà de sa base de clients actuels. Malgré les multiples avantages d'Orange (base de clients, boutiques, reconnaissance et confiance dans la marque), le parrainage et toute la communication effectuée, la machine semble déjà grippée.

Demain, Stéphane Richard devra donc faire mieux qu'un simple bilan en mode « positive attitude ». Il devra prendre acte du démarrage en partie raté d'Orange Bank et des erreurs commises depuis, pour espérer donner à son service un nouveau souffle. Il faudra ensuite tenir les promesses d'évolutions qui ne manqueront pas d'être faites.

Orange Bank : après un an, c’est toujours décevant

-

Presque aucune évolution majeure

-

Toujours assez loin d'une banque nouvelle génération

-

Aucun gros manque n'a été comblé

-

Parrainages et concours avant le Show Hello

-

Un an après, déjà le besoin d'un renouveau

Commentaires (61)

Vous devez être abonné pour pouvoir commenter.

Déjà abonné ? Se connecter

Abonnez-vousLe 11/12/2018 à 11h58

J’ai vu une tentative de paiement en ligne chez eux (le paiement en ligne est bloqué sur toute mes cartes, je débloque à la demande).

J’envoie un petit message pour les informer.

La réponse : “on peut vous rééditer une carte au tarif en vigueur”

Ma réponse : “clôture du compte”.

Le 11/12/2018 à 12h03

L’ouverture dans les DROM devrait renforcer les prochains chiffres.

À condition que les DROM adhèrent au concept !

Le 11/12/2018 à 12h14

Bon, avec cet article, ils sont habillés pour l’hiver !

C’est assez effarant en fait. Un vrai gâchis.

Sinon, testeur de banque en ligne, c’est pas un coup à se faire interdire à la Banque de France ?

Le 11/12/2018 à 12h18

N26 qui ferme des comptes à la volée, j’ai trouvé ça très drôle même si j’utilise parfois le service (mon compte N26 est souvent à 0).

Le 11/12/2018 à 12h22

Le 11/12/2018 à 12h28

Disons que tu peux lever quelques alertes (notamment parce que tu ouvres beaucoup de comptes, parfois à l’étranger), mais le boulot de journaliste est un sacerdoce de manière générale, je ne suis plus à ça près " />

" />

Le 11/12/2018 à 12h31

Aucune mention dehttps://www.max.fr ? Pour une fois que du Made in France tient la route… compatible Samsung Pay, cartes virtuelles, adossement à une carte bancaire possible (pas besoin de gérer un solde), RIB FR, 0 frais incluant retraits hors SEPA, service client humain (en 2018 il faut le préciser, vive le progrès).

La comparaison avec Orange Bank fait très mal.

Le 11/12/2018 à 12h33

Ce n’est pas un comparatif. Après Max est quand même assez minimal (et je ne suis pas fan de l’application perso). Dans le genre en français j’ai une préférence pour Lydia. Mais c’est comme tout le reste : chacun ses goûts " />

" />

Le 11/12/2018 à 15h26

Et vous n’avez pas vu le relevé de compte, c’est un pdf moche, on dirait un scan d’impression. L’interface web vaut le détour, captcha et obligation d’avoir le téléphone avec l’application Orange Bank. A part ça, elle correspond à mon besoin de portefeuille numérique et de livret, je doute d’en faire mon compte principal.

Le 11/12/2018 à 16h19

Dire que dans les banques, on craignait tous Orange Bank. Finalement…

Le 11/12/2018 à 16h27

J’ai essuyé plusieurs fois des frais de “non-activité” de compte chez Orange Bank alors-même que j’effectue au moins 3 paiements par CB par mois. Avec chaque fois l’obligation de réclamer au service client un remboursement de ces frais, ça commence à être lourd…

Dans le cas d’Orange

Bank, lors d’un test similaire effectué en début d’année (à travers la

mise en découvert via une carte à débit différé), les moyens de paiement

ont été coupés, des frais ont été prélevés et nous avons eu droit à la

fameuse lettre d’information facturée 15 euros. Une pratique assez

courante chez les banques classiques. Mais Orange

Bank en a facturé trois sur la période (30 jours, 45 jours, 60 jours),

soit un total de 45 euros, à ajouter à la dizaine d’euros de frais.

Une pratique qui permet de contourner la loi en dépassant largement le taux d’usure. Pas sûr que ce soit légal. Et avec ces pratiques, les personnes dans la merde sont encore plus dans la merde, pris dans une spirale infernale ! A gerber…

Le 11/12/2018 à 17h21

J’en suis globalement satisfait.

J’ai jamais eu de problème particulier.

Le côté découvert, c’est un peu à double tranchant.

En ce qui me concerne, le fait de savoir que c’est compliqué d’avoir un découvert autorisé et coûteux, m’incite à faire attention.

Si tu gagnes 1500 balles, cherche pas à en dépenser 2000 alors que tu sais que ça va te foutre dans une mouise pas possible.

J’ai couplé avec une application de gestion de budget, je ne suis plus à découvert depuis plusieurs mois.

D’emblée on est informé des coûts, je vois rarement mon conseiller dans mon autre banque physique, qui change tous les quatres matins et m’offre des calendriers pour s’excuser de ne pas pouvoir (et comprendre) pourquoi je payais plus mon assurance auto.

Bref, y a pas mal de chose à améliorer chez OB, l’interface de l’application est à chier soyons honnête, j’aime pas le thème des couleurs, ça fait designer sous lcd.

Les goûts et les couleurs…

J’ai pas de produit, crédit ou livret donc je ne peux me prononcer.

Je reviens à votre article, j’ai pas compris votre histoire de SMS, j’ai déjà pu faire un envoi pour virement via ce moyen …

Le seul reproche que je fais à OB, c’est le plafond de carte, glissant, pas très élevé de base et les pré-autorisation qui te bloquent assez vite.

À voir mais il semblerait que c’est très mal parti cette affaire.

Le 11/12/2018 à 17h36

Le découvert n’est pas autorisé, mais possible. Après ce qui change pas mal d’un service à l’autre, c’est la façon de gérer ces cas. On peut toujours considérer que les découverts sont un défaut du client et qu’il n’a que ce qu’il mérite, mais c’est avoir une vision un peu courte des choses (ça reste un service en fait).

Après attention à ne pas considérer qu’un service est bon parce qu’il colle à un besoin sans exigence particulière. On jauge un service face à ce qui existe. Le souci d’OB est là : plus cher, moins complet, sans avantage particulier… difficile à défendre (sans parler des promesses déçues).

Tu peux faire un envoi par virement, pas une demande. Voir la capture.

Le 11/12/2018 à 18h16

Avec leurs chiffres en carton plâtre, google devrait s’associer aux ayants droits. " />

" />

Le 11/12/2018 à 18h19

Donne nous donc tes chiffres avec tes sources pour voir.

Le 11/12/2018 à 18h47

Je suis client d’Orange bank et c’est positif dans l’ensemble cependant un point qui m’a supris est que le chéquier est envoyé en courrier simple, sans aucun moyen de suivi, et c’est toujours le cas à l’heure actuelle. Sans aucun doute pour économiser un peu mais je trouve ça irresponsable.

Djingo est très peu utile, il faut insister pour avoir un télé conseiller et c’est pénible.

Finalement je trouve l’application peu réactive comparée à N26 qui est très rapide.

Le 11/12/2018 à 18h50

ces groupes sont assez emmerdés, par exemple la caisse d’epargne, il y a une filliale par petite région, impossible de transférer un compte de la cote d’azur en Bretagne, il faut tout résilier pour en ouvrir un nouveau en Bretagne. CA, BNP etc … meme combat sauf la banque postale

" />.

" />.

" />

" />

ils divisent le risque financier de défaillance au niveau des régions, mais les bénéfices sont au niveau national of course

avec un compte numérique il n’y a plus de division de risque financier par région, même avec une filiale ! puisque toute la france peut y accéder. Et oui ça change le 21 eme siècle

Le 11/12/2018 à 18h57

Quand ta machine est de moins en moins compatible avec les applications sur le play store, eh bien tu t-y connectes moins voire plus du tout… Si ce n’est pas un biais sur la signification des chiffres sur les versions les plus anciennes, je ne sais pas ce que c’est.

Le 11/12/2018 à 19h02

Donc zéro chiffres à apporter.

Sinon, tu crois vraiment que Google ne puisse connaître le parc actif sans que les utilisateurs ne se connectent au playstore ?

Le 11/12/2018 à 19h04

La BNP propose un service de “rib invariant”… Comme la SG et le crédit lyonnais au minimum.

Le problème se pose (posait ?) surtout pour la BPCE et les banques mutualistes pour qui le sujet est plus complexe.

Le 11/12/2018 à 19h04

Après coup, c’est effectivement ce que j’avais compris pour la demande par SMS.

Merci David.

Pour le découvert, est ce vraiment un service ?

Certaines banques facture même le découvert autorisé…

De mon expérience, ce n’est pas me rendre service que de m’autoriser un découvert à “perpétuité”, c’est m’engrener dans un système sans fin.

C’est sûr qu’un petit découvert de 50 euros ça reste jouable mais on sait très bien que c’est rarement ce montant là.

Lorsqu’on fleurt avec les 450 euros de découvert, c’est compliqué de s’en sortir au quotidien.

Je pense que toutes les banques ont du chemin à faire sur ce terrain là, car c’est un poison pour ceux qui en oublie les règles et les conséquences.

Je me sens mieux de ne plus voir -500 euros sur mon compte parce que j’avais “zéro” limite.

Je suis d’accord avec vous sur le fait que OB a pas mal de chemin à faire et à se remettre en question sur bien des sujets, surtout dans ce secteur qui est entrain de totalement se métamorphoser…

Le 11/12/2018 à 19h08

Pour le chéquier, je crois que boursorama fait la même chose par défaut.

J’ai un collègue qui s’en est fait volé un… C’était y a un an ou deux, ils ont peut être changé…

Le 11/12/2018 à 19h08

C’est en tous cas la manière officielle annoncée…

Je n’ai pas de chiffre à apporter, je trouve que la méthode est similaire à celle employée pour déterminer la taxe sur la copie privée.

Le 11/12/2018 à 19h41

A l’origine, le découvert autorisé est là pour permettre les petits dépassements en attendant de recharger. Un peu la même logique que certains resto d’entreprise qui t’autorise un léger montant à découvert histoire de pas te retrouver bloquer pour 50 centimes : on accepte , mais tu vas recharger direct car ca passera pas une 2eme fois.

C’est donc “autorisé”, mais normalement pas encouragé (ca l’est aujourd’hui histoire de grapiller tjs plus de frais). Et c’est “normal” d’être facturé, on est sur une forme de prêt.

Par contre 450€ de découvert, c’est une stupidité et une aberration totale. Ce n’est pas un service, c’est une couillonnade.

Le 13/12/2018 à 16h47

Le 13/12/2018 à 17h42

Le 13/12/2018 à 18h08

Le 13/12/2018 à 19h02

Sauf qu’un opérateur a pour seule obligation de vérifier l’identité d’un abonné, il n’y a rien qui lui interdit de fournir un abonnement à une personne habitant l’étranger surtout dans l’UE, encore heureux.

Et le fait d’avoir un IBAN étranger ne prouve rien sur le domicile. Tu en es la preuve. Cela pourrait tout au plus être un indice avec d’autres éléments.

Ils exigent effectivement un IBAN français mais acceptent quand même les habitants de l’UE s’ils prouvent l’existence d’un lien stable avec la France métropolitaine (document démontrant l’existence d’une présence physique fréquente et significative en France métropolitaine). Les 2 points sont assez contradictoires : il doit être peu fréquent d’avoir un compte en France si on est un allemand vivant en Allemagne par exemple, même si l’on est amené à y venir très souvent.

Je pense que l’histoire de l’IBAN est attaquable.

Ces exigences sont peut-être la conséquence du roaming gratuit au sein de l’UE.

filmotv.fr, c’est plus compliqué. Ils mettent dans leur CGV : En cas de paiement par carte bancaire, ces personnes doivent disposer d’une carte bancaire émise en France par un établissement établi sur le territoire français. C’est sûrement lié à la territorialité des droits : il faut être sur le territoire français (dont outremer et Andore et Monaco). Mais je ne suis pas sûr que ce soit légal quand on commande depuis une IP française, parce que c’est contraire au droit européen qui autorise la concurrence au sein de l’UE, en particulier pour les banques.

Le 13/12/2018 à 21h10

Bon points à creuser. Sachant qu’en ce qui concerne mon compte Revolut, j’ai dû fournir une photo de ma carte d’identité à jour (prise avec mon téléphone portable, c’est prévu par l’appli, si, si !) pour pouvoir ouvrir mon compte. Donc, en cas de couille, Revolut sait qui je suis.

Donc, pour l’IBAN, c’est à voir, ce que tu dis est recevable. Je n’ai pas étudié la question, je ne creuserai pas davantage sur ce point.

Pour filmotv, aussi, c’est à étudier. Et ton point est recevable. Sachant toutefois que le caractère de preuve d’une IP est assez, disons, aléatoire. Je peux habiter en Pologne ou en Irlande, par exemple, et me payer mon serveur proxi en France chez Online ou OVH, avec IP hexagonale en prime. Là aussi, c’est à étudier.

Le 11/12/2018 à 19h51

Dans la plupart des cas c’est de l’envoi simple. Dans certaines banques tu peux demander du LRAR sous réserve de payer des frais de mémoire (mais j’utilise assez peu les chèques)

Le 11/12/2018 à 20h22

J’ai un compte Orange Bank, qui me rend service certes, mais j’ai aussi Hello Bank qui épaule bien car avec Orange Bank voici les limitations que j’ai vécues :

En résumé, pour moi Orange Bank est pas mal, mais pas en banque principale, je l’utilise en “duo” avec Hello Bank (avec Hello Bank j’ai eu par exemple une Visa Premier et avec 3000 euros de plafond sur 30 jours glissants, vu mes revenus c’est juste normal).

A noter que j’ai aussi tenté l’expérience du prêt à la consommation avec Orange Bank : nickel.

Le 11/12/2018 à 22h14

J’ai pas testé Orange Bank, un peu marre de tester des banques.

Le problème avec ces neo-banques c’est leur obsession de l’absente de prise de risque, j’ai voyagé avec une carte N26 (en moyen de paiement secondaire heureusement) et j’ai remarqué quelque-chose de très bizarre et potentiellement très gênant (alors que ce compte est justement marketé pour ses faibles frais de change, donc pour le voyage)

Lors d’un achat en devise étrangères le montant est pré-autorisé immédiatement (il est déduit du plafond et apparaît dans le relevé avec une petite horloge), 10~15 jours plus tard une seconde opération (sans la petite horloge) apparaît du montant total corrigé au taux de change définitif.

À ce point là j’ai la transaction déduite 2x du plafond de la CB et du solde du compte (donc même plus moyen d’utiliser l’argent pour un virement)

Il faut encore attendre environs 5 jours pour que la première opération disparaisse.

Donc pour voyager il faut créditer 2x son budget ?

Sinon actuellement je suis chez Boursorama en banque principale, le service client est un peu lent (mais apporte des réponse pertinentes) et on choisi pas son code de CB, c’est tout ce que j’ai à leur reprocher pour l’instant.

Le 12/12/2018 à 06h23

Le 12/12/2018 à 07h22

et oui tu l’a souligné, il propose un service, leur client sont par défaut bloqué dans les régions, effectivement faire porter le risque au niveau national il n’aime pas trop.

Le 12/12/2018 à 08h21

Voilà plus d’un siècle et demi que les banques coopératives et banques mutualistes existent :

Wikipedia

Wikipedia  YouTube

YouTube

République Française

République Française

Le 12/12/2018 à 08h24

Le 12/12/2018 à 08h55

C’est un service dans le sens ou tu peux en profiter si tu veux, mais tu peux demander une renumérotation de ton compte. Cela n’a rien à voir avec le risque, tu es toujours rattaché à une agence.

Le 12/12/2018 à 12h28

Toujours l’obligation d’avoir le téléphone avec l’application Orange Bank pour accéder au site web, quelle galère ! Surtout que peu de smartphones sont compatibles, dont… pas le mien.

Le 12/12/2018 à 12h54

Orange Bank, j’ai vu, j’ai passé mon chemin, je ne regrette pas.

Je suis chez Revolut en compte secondaire (achats à l’étranger fréquents hors zone Euro, ça coûte cher les trains miniatures anglais) et j’en suis content, en dehors du fait que les achats vérifiés par 3D secure ne passent pas (encore ?) chez eux. La carte virtuel que l’on peut activer et désactiver à volonté, c’est un plus énorme pour les achats sur le net, par exemple.

Je n’ai pas eu le problème du change à l’étranger mentionné pour N26. Mais bon, je suis allé au Royaume-Uni, ça peut jouer (pays où est la banque).

Le 12/12/2018 à 18h02

J’étais chez N26, j’ai quitté pour Orange Bank, pour une seule et bonne raison : la possibilité d’avoir un chéquier et d’encaisser des chèques.

L’appli N26 était vraiment mieux foutue, les plafonds plus intéressants, mais la non gestion des chèques c’est un no deal pour moi. Si je n’ai besoin d’en éditer que deux ou trois par an (souvent des cautions), mon patron me paie par chèque, et ce n’est pas négociable…

Le 12/12/2018 à 20h19

Un bête livret A suffit pour encaisser les chèques (bon, avec le seuil à ne pas dépasser, mais ça suffit pour la plupart des salaires ;-) ).

[Et certaines caisses d’épargne, comme celle d’ile de France, ont les chèques de banque à partir dudit livret A à 0 euros. Bon, moins pratique qu’un chéquier, il faut se déplacer en agence, mais ça fait le taf pour les cautions et autres AMAP.]

Le 13/12/2018 à 01h22

Je leur souhaite bien du courage pour atteindre leur objectif.

Pour ma part j’apprécie pas mal les banques arkea ( max/Fortuneo).

Le 13/12/2018 à 11h15

Et le PDG d’Orange qui parle d’un “succès commercial” pour Orange Bank, alors qu’ils sont très en déficit, et vu leur courbe de clients, ne seront jamais rentable, où comment passer pour un escroc auprès des investisseurs sérieux " />

" />

Le 13/12/2018 à 15h07

Le problème aussi quand on a un compte N26 en France, c’est :

Le 13/12/2018 à 15h33

Confusion de ma part : en disant “les RIB/IBAN étrangers sont refusés (illégalement) par quelques organismes français”, ce sont en fait les RIB/IBAN des pays SEPA qui sont acceptables (légalement) dans toute la zone SEPA (Single Euro Payment Area) et en l’occurrence, en France.

Le 11/12/2018 à 12h43

avec 22 euros, la fin de mois va être juste

Le 11/12/2018 à 12h43

C’est vrai. J’imagine que des grands groupes comme Orange, Groupama, La Poste, BNP Paribas (et d’autres grandes bancassurances) ont envie d’attirer des clients “digitalisés” (qui fuient les banques traditionnelles pour les banques mobiles ou en ligne) tout en rentabilisant leurs infrastructures déjà existantes. Ce qui pose, effectivement, parfois problème dans la réalisation des ambitions annoncées.

Par exemple, la banque en ligne au sein du groupe BPCE (Banques Populaires, Caisses d’Epargne, Crédit Coopératif, etc) semble rationalisée à l’extrême : chaque enseigne de banque utilise un système informatique standard suivant le type de clientèle concernée (SI pour particuliers, SI pour professionnels, etc). Pour le coup, il n’y a pas d’ambition commerciale à se faire passer pour une banque “digitalisée” (comme ils disent) même si l’objectif est de retenir les clients et de se réorganiser pour limiter les coûts de fonctionnement.

Le 11/12/2018 à 13h00

Une néobanque digne de ce nom se doit d’être compatible Google Pay au jour de sa sortie.La liste des banques compatibles permet de faire le tri sur celles à jour :)

Le 11/12/2018 à 13h07

Eh bien BPCE, s’ils ne font pas évoluer leur application mobile rapidement, je vais changer de banque : ils considèrent android kitkat trop vieux. " />

" />

Le 11/12/2018 à 13h12

Mais oui !

Next INpact

Next INpact

Le 11/12/2018 à 13h12

Le 11/12/2018 à 13h18

Max se positionne plutôt comme un agrégateur de comptes qui propose en annexe une carte bancaire. Il essaye de faire le meilleur des 2 mondes avec un certain succès:

Cela dit, je suis d’accord avec David, l’interface de Max est perfectible…

Le 11/12/2018 à 13h18

ça dépend, parfois tu fais surtout la différence entre ceux qui utilisent Wirecard & co et les autres " /> Mais attendons de voir ce qui sera annoncé demain ;)

" /> Mais attendons de voir ce qui sera annoncé demain ;)

Le 11/12/2018 à 13h20

Ils font tous agrégateurs de compte maintenant " /> Après comme dit, chaque service à ses points forts et faibles, la diversité fait l’intérêt de l’offre actuelle, même si les clients ont du mal à bouger de leur banque traditionnelle encore. Ça viendra, la rationalisation/concentration aussi

" /> Après comme dit, chaque service à ses points forts et faibles, la diversité fait l’intérêt de l’offre actuelle, même si les clients ont du mal à bouger de leur banque traditionnelle encore. Ça viendra, la rationalisation/concentration aussi  " />

" />

Le 11/12/2018 à 13h29

Vous voulez dire que mon abonnement Nextinpact a payé des agios a Orange ? " />

" />

Le 11/12/2018 à 14h07

Le 11/12/2018 à 14h12

C’est une obligation légale pour la téléphonie mobile.

Le 11/12/2018 à 14h12

Le 11/12/2018 à 14h26

Je ne me souviens plus de mon mot de passe sur Orange Bank donc j’ai fait la procédure pour en définir un nouveau. Et il ne fonctionne pas " /> Hum…

" /> Hum…

Le 11/12/2018 à 14h39

Le 11/12/2018 à 14h54

Ces groupes n’ont pas d’ambition “disruptive” par rapport à leurs façons de faire habituelles. Moi qui pratique trop souvent Orange (OBS/FCA/FCP), je sens bien la lourdeur du pachyderme derrière.

Cela ne m’étonne guère que leur activité banque se plante, ils ne sont tout simplement pas réactif et ne pense pas “end user”.