Déclaration de l’impôt sur les revenus en 2021 : ce qu’il faut savoir

Vous ne saviez pas quoi faire du week-end ?

Le 09 avril 2021 à 14h21

10 min

Économie

Économie

C’est le jour « J » pour des millions de contribuables français : la Direction Générale des Finances Publiques (DGFiP) vient d’ouvrir son site pour la déclaration des revenus. On vous explique les nouveautés de cette édition 2021, les démarches à suivre et les prochaines étapes du calendrier.

Depuis début 2019, la France est passée au prélèvement à la source. Une manière de faire qui a « joué un rôle d’amortisseur automatique » pendant la crise sanitaire selon la DGFiP.

« L’impôt s’adapte désormais à la situation réelle de chaque contribuable ; ce qui permet d’ajuster, à la hausse comme à la baisse, le montant d’impôt dû à l’évolution des revenus des ménages ». Les retenues à la source sur les salaires du secteur privé ont ainsi baissé de 6 et 5 % en avril et mai 2020 par rapport à 2019.

Impôts et prélèvements à la source en quelques chiffres

La DGFiP livre quelques chiffres : « Plus de 6,3 millions d’actions dans "Gérer mon prélèvement à la source" en 2020, dont 5,6 millions (89 %) directement réalisées par les usagers eux-mêmes par voie dématérialisée (les autres étant réalisées par les agents de la DGFiP à la demande des usagers), un progrès par rapport à 2019 (73 %) ».

Près de la moitié des actions (2,8 millions) concernent des changements sur le taux d’acomptes, avec une égalité quasi-parfaite pour les modulations à la hausse ou à la baisse : 1,1 million dans les deux cas. 0,6 million des modifications concernaient un changement de la situation familiale.

La Direction note une relative stabilité des avances de crédits d’impôt versées en début d’année : 8,5 millions de foyers fiscaux en ont profité en 2021 pour un montant total de 5,5 milliards d’euros. En 2019 et 2020, c’était respectivement 8,8 millions et 5,5 milliards.

L’administration en profite pour publier un baromètre de l’année 2020 à son avantage, qui témoigne de la « très bonne image de la DGFiP » avec un taux de satisfaction des usagers de 84 %, en hausse de 3 points en un an.

Date limite : 26 mai, 1er juin ou 8 juin suivant les cas

Le prélèvement à la source n’enlève rien à l’obligation de devoir faire une déclaration annuelle. La procédure est par contre simplifiée pour de nombreux contribuables, mais plusieurs questions peuvent se poser, notamment avec une année 2020 particulière (crise sanitaire, télétravail, explosion du cours des cryptomonnaies…).

Maintenant que la machine est lancée, la fermeture sera échelonnée (comme chaque année) en fonction de votre département. Vous avez jusqu’au 26 mai pour ceux numérotés 1 à 19 et pour les non-résidents en France, jusqu’au 1er juin pour ceux entre 20 à 54 et enfin jusqu’au 8 juin pour les tous les autres départements.

Pour créer votre espace particulier (si ce n’est pas fait), vous pouvez passer par FranceConnect ou bien saisir trois identifiants : numéro fiscal, numéro d’accès en ligne et revenu fiscal de référence (la procédure est détaillée ici).

Pour ceux qui optent pour la déclaration papier, la date limite est fixée au 20 mai « le cachet de la Poste faisait foi » comme le veut la formule à propos.

Les nouveautés et grandes lignes de l’édition 2021

Parmi les changements apportés cette année, « le périmètre de la déclaration automatique s’élargit pour bénéficier à encore plus d’usagers ». Ainsi, ceux ayant signalé une naissance dans leur espace particulier verront que cette information est automatiquement reprise dans la déclaration préremplie, explique ce document.

De même pour ceux qui ont opté en 2020 pour « l’imposition au barème de leurs revenus de capitaux mobiliers (rubrique "2OP" de la déclaration) », cette option sera automatiquement reconduite.

Si vous avez bénéficié d’heures supplémentaires exonérées, elles seront normalement directement préremplies dans la rubrique concernée. La DGFiP rappelle que, selon la 2e loi de finances rectificative pour 2020, « les heures supplémentaires et complémentaires travaillées entre le 16 mars et le 10 juillet sont exonérées à hauteur de 7 500 euros ». Il en est de même pour la « prime Covid » de certains agents publics et salariés.

Avec les mesures sanitaires liées à la Covid-19, le télétravail a explosé. « Les allocations versées par l’employeur couvrant les frais de télétravail à domicile, qui peuvent prendre la forme d’indemnités, de remboursements forfaitaires ou encore de remboursement de frais réels, sont exonérés d’impôts sur le revenu lorsqu’elles sont utilisées conformément à leur objet ».

La DGFiP parle d’une règle pratique : 2,5 euros par jour de télétravail, soit 50 euros par mois comprenant 20 jours de télétravail. Ainsi, « l’allocation spéciale forfaitaire est présumée exonérée dans la limite annuelle de 550 euros ».

Les revenus issus des plateformes

Cette année encore, l’administration fiscale « reçoit des plateformes Internet les revenus versés à tous les utilisateurs (location de biens, transport de passager, vente d’objet ou de services) ». Un message vous en informe dans votre espace personnel, avec le détail de chaque plateforme et des montants. Ensuite, « vous êtes accompagné pour déterminer le caractère imposable et la typologie des revenus à déclarer ».

La DGFiP rappelle qu’il existe une « dispense de déclaration » pour les ventes de bien d’occasion entre particuliers, ainsi qu’en cas de services « sans objectif lucratif et avec partage des frais des bénéficiaires », dans le cas du covoiturage par exemple. Attention, cette dérogation n’est valable que pour certains seuils.

« il faut que l’utilisateur ait réalisé sur la plateforme sur l’ensemble de l’année moins de 3 000 euros de recettes ou moins de 20 transactions ». En clair, si vous dépassez chacun des deux seuils, la plateforme doit déclarer les revenus à l’administration fiscale, car « il est en effet possible qu’il s’agisse alors d’une activité professionnelle ».

De plus amples détails sont disponibles ici.

Comptes à l’étranger et cryptomonnaies

Vous devez également déclarer (via le formulaire 3916) « tous les comptes ou contrats d’assurance vie ouverts, utilisés ou clos à l’étranger au cours de l’année ». Cela concerne « les comptes ouverts auprès des banques, prestataires de service d’investissement, administrations publiques ou personnes telles que des notaires ou agents de change qui reçoivent habituellement en dépôt des valeurs mobilières, titres ou espèces ».

Nous pouvons citer N26 et Revolut, mais il en existe bien d’autres. Cela concerne également les plateformes d'échange « d'actifs numériques » (comme les cryptomonnaies). En cas d'oubli « vous risquez une amende de 1 500 euros par compte non déclaré. Si le compte est situé dans un État qui n'a pas conclu avec la France de convention de lutte contre la fraude et l'évasion fiscales, l'amende sera de 10 000 euros par compte ».

Pour rappel, la notion d'actifs numériques est à prendre au sens large. Ils comprennent « les jetons représentant, sous forme numérique, un ou plusieurs droits, pouvant être émis, inscrits, conservés ou transférés au moyen d'un dispositif d'enregistrement électronique partagé » et « toute représentation numérique d’une valeur qui n’est pas émise ou garantie par une banque centrale ou par une autorité publique, qui n’est pas nécessairement attachée à une monnaie ayant cours légal et qui ne possède pas le statut juridique d’une monnaie, mais qui est acceptée par des personnes physiques ou morales comme un moyen d’échange et qui peut être transférée, stockée ou échangée électroniquement ». Bitcoin, Ethereum, Ripple… tout ce petit monde est concerné.

Vous serez imposés sur les éventuelles plus-values effectuées si vous boursicotez avec les crypto-monnaies et récupérez vos gains en euros : 30 % de « flat tax » si c'est en tant que particulier, à titre occasionnel. Selon vos revenus BIC/BNC déclarés si c'est votre activité professionnelle. Si tel est votre cas, pensez à vous rapprocher de votre comptable ou d'un avocat fiscaliste pour avoir de plus amples détails ou si votre situation est complexe.

La DGFiP indique qu'il faudra accompagner votre déclaration du formulaire 2086 concernant les plus ou moins-values de cessions d’actifs numériques. Pour le moment, seul le millésime 2020 (pour les revenus 2019) est en ligne, la nouvelle mouture ne devrait plus tarder. Il faut ensuite reporter le résultat sur le formulaire 2042 de déclaration des revenus : soit dans la case 3AN pour les plus-values, ou bien dans la 3BN pour les moins-values.

Le site des impôts précise que « les personnes réalisant des cessions d'actifs numériques dont la somme des prix n'excède pas 305 euros au cours d'une année d'imposition sont exonérées ».

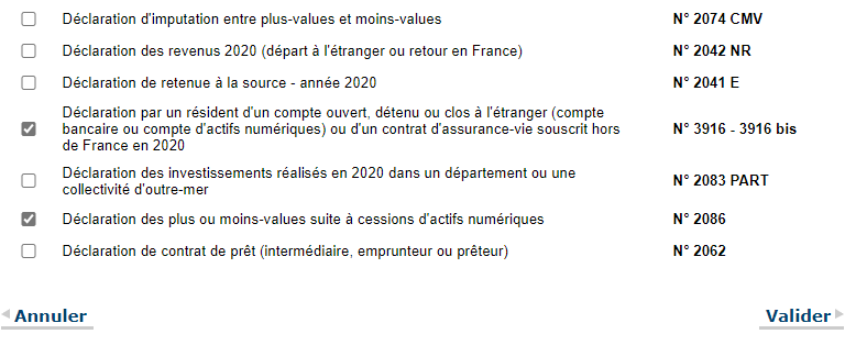

Cochez la case 3916 pour les comptes à l’étranger et la 2086 pour les actifs numériques

Cochez la case 3916 pour les comptes à l’étranger et la 2086 pour les actifs numériquesVérifier et valider sa déclaration

Dans tous les cas, il vous appartient de bien vérifier l’ensemble des éléments. Si aucune action n’est nécessaire, alors « la déclaration de revenus sera automatiquement validée ». Par contre, si des modifications doivent être apportées, « une déclaration doit alors être déposée ».

Selon la DGFiP, environ 12 millions de foyers fiscaux pourraient ne rien avoir à modifier dans leurs déclarations de 2021. Même après signature vous avez la possibilité de la modifier à votre guise aussi souvent que vous le souhaitez jusqu’à la date butoir.

Nouvelle application mobile et chatbot AMI

Une nouvelle application mobile Impots.gouv est disponible depuis mi-mars. Elle « a été entièrement revue afin d’apporter de meilleures fonctionnalités et un plus grand confort de navigation ». Vous pouvez par exemple utiliser l’identification biométrique du téléphone (empreinte ou visage).

Cette version affiche désormais la déclaration automatique « dans son intégralité ». Par contre pour modifier ou compléter sa déclaration, il faudra toujours se rendre sur le site. Elle est également intégralement traduite en anglais. D’autres « surprises » devraient arriver dans les prochains mois.

Un chatbot baptisé AMI (Assistant de Messsagerie des Impôts) est disponible sur la page d’accueil de la messagerie sécurisée de l'espace personnel. Il vous aidera à trouver le bon formulaire, accéder à vos documents, etc.

Et ensuite ?

Si vous bénéficiez d’un remboursement ou si vous n’avez rien à payer, votre avis définitif numérique arrivera dans votre espace particulier à partir du 26 juillet, alors qu’il faudra attendre quelques jours de plus (le 30 juillet) si vous devez payer. Dans tous les cas, l’avis devrait arriver avant le 6 août 2021. Pour ceux qui demandent une version papier, le calendrier s’échelonnera entre le 30 juillet et le 7 septembre.

Si vous devez payer, deux cas de figure : le montant est inférieur à 300 euros, alors la somme sera prélevée en une seule fois fin septembre. Si par contre il est supérieur à 300 euros, il sera divisé en quatre et étalé sur les quatre derniers mois de l’année.

Enfin et comme nous l’indiquions ce matin dans #LeBrief, un site a été mis en ligne retraçant les grandes lignes de l’utilisation faite par l’argent récupérée par nos impôts.

Déclaration de l’impôt sur les revenus en 2021 : ce qu’il faut savoir

-

Impôts et prélèvements à la source en quelques chiffres

-

Date limite : 26 mai, 1er juin ou 8 juin suivant les cas

-

Les nouveautés et grandes lignes de l’édition 2021

-

Les revenus issus des plateformes

-

Comptes à l’étranger et cryptomonnaies

-

Vérifier et valider sa déclaration

-

Nouvelle application mobile et chatbot AMI

-

Et ensuite ?

Commentaires (42)

Vous devez être abonné pour pouvoir commenter.

Déjà abonné ? Se connecter

Abonnez-vousLe 09/04/2021 à 14h50

Je comprends pas : où est-ce que je met mon adresse bitcoin dans les cerfa ?

Le 09/04/2021 à 15h01

Les portefeuilles ne sont pas à déclarer. Les comptes détenus sur les plateformes d’échange Crypto/fiat le sont ;)

Le 09/04/2021 à 15h28

d’acc, mais j’ai pas d’IBAN ni rien sur ces comptes et j’ai rien transféré sur mon compte bancaire “normal”.

J’ai juste mis mon N26 (dont le solde est 0,22 €) du coup ><.

Je leur souhaite bon amusement avec ça.

ÉDIT : parce que s’il s’agit de déclarer chaque plus-value pour chaque transaction au cours de l’année, je jette l’éponge. Apparemment faudrait déclarer le plus-value global, mais comme c’est réinvesti directement derrière, ça rime à rien.

Le 09/04/2021 à 15h39

Attention, les comptes détenus à l’étranger (d’échange ou type néobanque) sont à déclarer qu’ils soient utilisés ou non. Pour les plus values, de mémoire tu peux regrouper si c’est fait de manière correcte (sans en oublier la moitié quoi. Dans tous les cas, en cas de contrôle, l’analyse sera faite dans le détail et le redressement aussi.

Le 09/04/2021 à 16h38

ca dépend aussi si tu as fait du BTC/EURO ou BTC/USDT, normalement si tu vends du BTC contre de l’euro même si ca reste sur la plateforme c’est une plus value, contrairement à l’usdt. Ensuite que tu réinvestisse ou non cette somme c’est une autre histoire qui se continue sur les prochaines années/déclarations…. A noter que les moins values peuvent être reportées d’une année à l’autre…

Pour déclarer ton compte, tu déclares les identifiants, tout ce qu’il faut pour qu’ils puissent reconnaitre une déclaration honnête en cas de controle…

si tu cherches ‘formule calcul plus value crypto impot’ sur google tu trouves facilement la formule à retenir pour déclarer les plus values… et oui c’est une galère ;)

Le 09/04/2021 à 17h24

C’est galère pour trouver où mettre le don à NI …

Le 09/04/2021 à 18h08

Voir ici. Pour rappel ce n’est pas un don à NXi mais un don à l’association J’aime l’info (qui permet la défiscalisation) qui profite à NXi. Un mécanisme spécifique à la presse (papier ou en ligne)

Le 09/04/2021 à 18h23

Oui, mais j’ai eu du mal pour arriver à afficher cette case 7UF 😁

Le 09/04/2021 à 20h27

et en cas de question vous pouvez utiliser la messagerie sécurisée qui est pratique d’une part et qui laisse une trace d’autre part, si on vous dit de la merde au moins, vous êtes couverts

Le 09/04/2021 à 21h36

Et si on a un compte Revolut CHF/EUR, et qu’on vend ses bitcoins vers le compte CHF? Bon, le compte Revolut a un IBAN EUR (Lettonie maintenant je crois), donc ça change rien, faut déclarer ce qui a été versé sur le compte CHF Revolut?

Le 10/04/2021 à 03h13

Si ta monnaie virtuelle est échangée contre une monnaie adossée à un état, oui, au taux de conversion légal en euro en vigueur à un moment donné (et je crois que c’est au 31/12/20).

Le 09/04/2021 à 22h15

C’est sulement à chaque vente vers de la monnaie fiduciaire (et les stable coins n’en sont pas) qu’il faut calculer le bénéfice avec une formule fournie par l’administration, prenant en compte le prix de vente, le prix d’achat, et la valeur du portefeuille au moment de la transaction (cette dernière n’ayant pas besoin d’être hyper précise).

Les portefeuilles en crypto (hors exchanges) ne sont jamais taxés ni même à déclarer. Même chose pour les transactions entre cryptos où qu’elle se fassent.

Tu mets ce que tu peux, et rien n’empêche de mettre une adresse crypto dans le formulaire de déclaration de comptes d’actifs numériques détenus à l’étranger (3916-bis) si tu penses que c’est pertinent, les champs, notamment le numéro de compte, sont libres.

Ben si c’est ce qu’il faut faire, sur un formulaire spécifique (2086), et calculer avec la bonne formule. Libre à toi de jeter l’éponge et d’en assumer les risques.

Il est cependant admis de regrouper les opérations proches (en date et en similarité), avec des prix moyens calculés, mais il faut faire gaffe que ça ne change pas le calcul final pour autant.

Le 10/04/2021 à 01h17

L’USDT est indexé à l’USD mais ne serait pas compté ?

Ca ressemble à un moyen vicieux de contourner les taxes

Le 10/04/2021 à 06h37

sauf qu’avec de l’usdt tu ne fais rien, c’est utile pour gérer tes achats/ventes sans se soucier de déclarer chacune des opérations… sauf que quand tu échanges ton usdt contre euro ou usd alors à ce moment tu déclare bel et bien tes plus/moins values.

je vois ça un peu comme un sas, un peu comme un PEA pour les marchés régulés, tu ne déclares rien tant que ca ne sort pas du sas.

Le 10/04/2021 à 17h40

Pourtant attention, car ils font partis de ton patrimoine à leur valeur au 31⁄12. Si jamais y’a un ifs ou un truc comme ça qui se pointe, tes cryptos non vendues en feront parties ;)

Le 10/04/2021 à 19h23

oui comme pour un compte à l’étranger tu déclares la valeur au 31⁄12.. après quand les actifs sont achetés via des revenus déjà déclarés et taxés, que tu déclares les plus values bon… rien a voir, circulez… pas vraiment de quoi se prendre la tête… et pour les situations complexes et les gros patrimoines il vaut mieux donner un petit billet a son comptable pour qu’il gère tout ca

Le 10/04/2021 à 06h11

pas pour moi, cette année comme l’année dernière (mais les 252 euros de 2020 n’ont pas changé grand chose… Sinon, ça change le RFR puis la décote, donc peuvent un peu augmenter l’impôt, bien qu’elles soient défiscalisées)

Le 10/04/2021 à 07h29

ca reste flou encore au niveau des “plus-values”

Exemple : J’ai un compte sur coinbase ou entre 2019 et 2021 j’ai acheté pour 100€ de cryptos, en 2021 j’ai récupéré la juste la somme que j’ai mise en gardant donc sur Coinbase uniquement les bénèfs.

Donc pour moi je n’ai pas de plus-value c’est bien ca ?

J’ai tout dans un tableau excel.

Le 10/04/2021 à 07h44

Aaaaaaaaaaah, j’en ai rêvé pendant des années !

Si l’on n’a rien à déduire ni à ajouter, il n’y a absolument rien à remplir, l’administration gère ça toute seule, rien à signer et pour la première fois ever on me rajoute pas une “contribution audiovisuelle” alors que je n’ai pas de télé.

Je peux donc oublier les prise de tête administratives concernant les impots, c’est génial !

Le 10/04/2021 à 08h12

c’est sur la taxe d’habitation que le montant de la contribution audiovisuelle apparait ;)

Le 10/04/2021 à 07h48

C’est compliqué les impôts. Je ne vois plus de différence entre un citoyen et un serf. A l’époque, il faillait donner 9 jours de travail par an au seigneur. Ça n’était pas si cher que ça.

Le 10/04/2021 à 08h15

tes notions d’histoire et du service public sont assez intéressantes

Encore une fois si tu ne comprends pas tout, que tu es dans une situation complexe, tu peux poser des questions en ligne, voir prendre un RDV téléphonique ou physique pour qu’ils t’accompagnent, voir saisir l’administration pour qu’elle se positionne de manière précise sur un point par un rescrit fiscal… On n’est pas laissé à l’abandon.

Le 10/04/2021 à 07h58

Ce ne sont pas les identifiants qu’ils demandent, mais le n° de compte. Avec Coinbase c’est galère, parce qu’ils ne montrent l’user Id nulle part…

Le 10/04/2021 à 09h02

Humm, la nouvelle version est étrange.

L’année dernière j’avais fait parti d’un groupe test qui n’avait rien à faire sur sa déclaration, on m’a indiqué qu’il n’y avait aucun bouton confirmer sa déclaration lorsqu’il n’y avait aucune erreur à remonter. Ca m’avait perturbé de ne pas pouvoir justement dire “ok tout va bien”.

Cette année je suis revenu sur un formulaire classique, avec un bouton “signer sa déclaration”… sauf que pas une seule case n’était correcte cette année, j’ai du me repalucher chaque page

Le 10/04/2021 à 10h04

Pareil, j’avais rien à faire si tout était ok. ). Vive les usines à gaz…

). Vive les usines à gaz…

Mais j’ai dû faire 5 corrections, alors que je suis fonctionnaire sans rien de spécial (sans parler de cases dont j’avais pas les valeurs

Le 11/04/2021 à 08h32

Ca m’inquiète un peu ton histoire, serait-il possible de savoir ce que tu as eu besoin de rectifier ?

Parce que moi je n’ai vraiment rien à ajouter ou à déduire que mon traitement versé par le Trésor et cette année ils décident de me rendre de l’argent, apparemment. Faut quand même vérifier des trucs ?

Le 11/04/2021 à 12h07

De mémoire, il y avait la RAFP, les primes exonérées et les primes non-exonérées. .

.

Pour les autres je sais plus, peut-être une re-modification des valeurs pour les primes, parce que vu que j’avais pas les valeurs, il a fallut que je me démerde pour trouver comment les calculer, et avec des informations contradictoires

Le 10/04/2021 à 09h07

Le montant apparaît sur la taxe d’hab’, mais c’est sur l’impot sur le revenu que l’on déclare si l’on est soumis à cette taxe :)

Le 10/04/2021 à 09h59

Oui c’est assez particulier quand on sait que même un affranchi devait plus de la moitié de son temps de travail aux corvées (le môme est un plein dans le moyen âge).

Le 10/04/2021 à 10h28

L’USDT est une crypto, donc ni taxée ni à déclarer. Et ce n’est pas une solution miracle, parce que tu finiras bien par soit le convertir en USD ou EUR, soit acheter quelque chose avec (bien ou service), et ces deux événements déclenchent la taxation.

Si, tu as une plus-value (ou moins-value), à moins que tu aie revendu chaque crypto au prix exact où tu l’as acheté (et encore, c’est à déclarer quand-même puisque ce sont les ventes qu’il faut déclarer, pas les plus/moins-values). Si tu utilises la formule donnée par l’administration, tu verras qu’une plus/moins-value apparaît sur la part de crypto que tu as revendu, par rapport à l’ensemble de ton portefeuille.

D’ailleurs, il n’est pas certain que tu aies tout ce qu’il faut dans ton fichier Excel pour ça, vu que dans la formule il y a la valeur du portefeuille au moment de la vente (qui sert à faire une règle de 3 pour séparer la plus/moins-value de la vente de celle de l’ensemble du portefeuille), tu risques de devoir aller fouiller dans l’historique des cours pour la recalculer.

Bon dans ton cas particulier, tu n’as certainement rien à déclarer puisque si tu en as vendu pour seulement 100 €, tu est en-dessous de la franchise de 305 €. Mais sinon ça aurait été à faire.

Le 10/04/2021 à 14h23

merci pour ta réponse. je ne savais pas pour la franchise. mais je pense qu’il faut quand meme que je signale que j’ai un compte coinbase.

Le 11/04/2021 à 18h57

Concernant le calcul semble-t-il fastidieux des plus/moins value, n’est il pas plus simple dans certains cas de déclarer TOUT ce que tu sors en plus value sans se prendre la tête ?

Le 10/04/2021 à 13h54

Pour les cryptos et le fisc, il existe des services (payants) qui font le calcul pour vous :

Avant de choisir, regardez bien si le service supporte les plateformes que vous utilisez. Pas la peine de payer service “truc” si “truc” ne supporte pas Kraken et que vous êtes chez Kraken, par exemple.

Le 11/04/2021 à 01h37

C’est indiqué dans l’article, mais il ne faut pas se tromper, elle s’applique sur le total des ventes, et pas le total des plus-values. C’est donc très vite atteint.

Oui dans tous les cas, même sans transactions.

Le 12/04/2021 à 07h41

Si vous devez payer, deux cas de figure : le montant est inférieur à 300 euros, alors la somme sera prélevée en une seule fois fin septembre. Si par contre il est supérieur à 300 euros, il sera divisé en quatre et étalé sur les quatre derniers mois de l’année.

Je ne comprends pas où se situe le prélèvement à la source dans ce cas…

Le 12/04/2021 à 08h23

Pour rappel, le prélèvement à la source consiste à prélever l’impot sur le salaire selon un taux défini par rapport à la situation précédente (adaptable sur demande). Mais il y a une régulation selon la déclaration tous les ans. Et là il peut y avoir un complément à payer (ou un remboursement d’une part de la somme déjà prélevée).

Le 12/04/2021 à 08h50

Déclaration faite pour ma part (J’avais déjà tout préparé a l’avance).

Bonne nouvelle : ils vont me rembourser de l’argent !

Le 12/04/2021 à 10h48

Tu peux, il suffit de mettre des prix d’achat de 0, ce qui transforme la formule de calcul en une simple égalité : la plus-value est alors égale au prix de vente. C’est d’ailleurs (dans un autre domaine) le mode de calcul appliqué aux auto-entrepreneurs pour les mêmes raisons de simplification.

C’est obligatoirement plus cher que de faire le calcul complet, mais si tu fais toujours des grosses plus-values (on parle même plus en pourcent là, mais en multiplication, x5 minimum), le surcoût est mesuré, voire négligeable à partir de x10.

Le 12/04/2021 à 12h40

Merci pour la confirmation, il me semblait bien avoir vu cette possibilité évoquée.

Évidemment cela concerne les grosses plus-values.

Le 12/04/2021 à 17h30

Comme d’habitude, pas encore reçu mes IFU pour les quelques pouièmes que les comptes rapportent.

Le 12/04/2021 à 22h21

Je viens de déclarer CoinBase et CoinBase Pro et je n’ai pas remonté de benef ( je dois être sous les 305euros) et si ce n’était pas le cas je les laisserai faire le calculs…

En tout cas je viens de fermer ces comptes… Marre de la paperasse pour des miettes

Le 12/04/2021 à 23h04

Par contre je me demande quoi mettre du coup dans la case “valeur du portefeuille au moment de la vente”. Ca n’a aucune influence sur le résultat du calcul, sauf si on met 0, où ça fait une division par zéro. Je crois que moi je mettrais le prix de vente, plutôt que quelque chose de totalement aléatoire.