Face à des résultats mitigés, Apple agite 110 milliards de dollars

Pour quelques milliards t’as plus rien

Unsplash

Le 03 mai 2024 à 15h18

4 min

Économie

Économie

L’actualité est plus que chargée pour la société de Cupertino. Alors qu’elle vient de revoir le fonctionnement de ses commissions sur l’App Store, notamment pour alléger la note des « petits » développeurs, la société vient de publier son bilan financier de son deuxième trimestre fiscal (clôturé au 30 mars 2024).

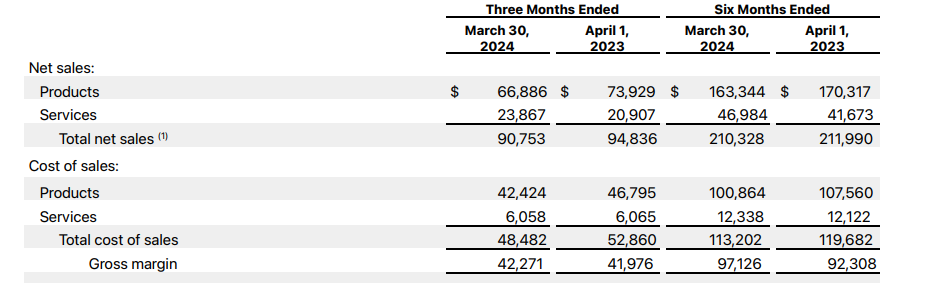

La vente de produits perd 10 % (7 milliards de dollars)

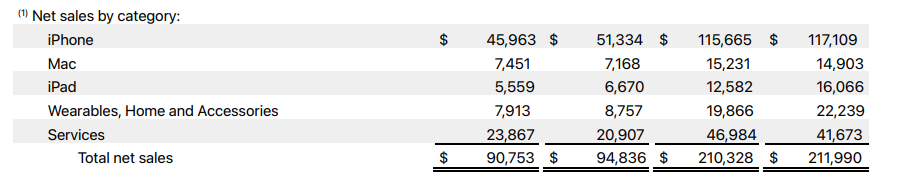

Les revenus sont en baisse : 90,8 milliards de dollars, contre 94,8 milliards un an auparavant. La cause n’est pas à chercher loin : la vente de produits est passée de 73,9 à 66,9 milliards de dollars. Les services augmentent de trois milliards (23,9 milliards de dollars) et permettent de limiter la casse. On comprend un peu mieux pourquoi Apple s’accroche à ses commissions…

Dans le détail, les ventes de Mac sont en très légère hausse, les iPad et les accessoires en petite baisse. Les iPhone, qui représentent la moitié du chiffre d’affaires global de l’entreprise, perdent cinq milliards de dollars et entrainent donc les revenus.

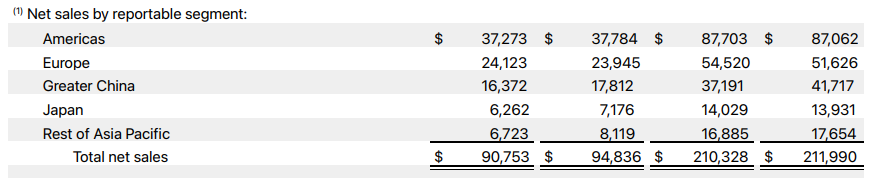

Apple à la peine en Chine et en Asie

Au niveau mondial, les États-Unis et l’Europe sont à peu près stables, mais Apple perd du terrain en Chine (mais reste tout de même un peu au-dessus des attentes du marché), au Japon et dans le reste de l’Asie-Pacifique. Le bénéfice net est de 23,6 milliards de dollars, contre 24,2 milliards un an auparavant.

Mais on ne retient souvent que l’addition finale, et elle est en baisse. « Si la performance est légèrement meilleure qu’attendu par Wall Street (90,5 milliards de dollars), elle n’en constitue pas moins un cinquième trimestre de baisse des ventes sur les six dernières séquences », note Les Échos. La sanction dans ce genre de cas ne se fait généralement pas attendre : une baisse de la cotation en bourse.

Hausse des dividendes, 110 milliards de dollars de rachat d’actions

Mais, Apple sort deux atouts de sa manche. Tout d’abord, « le conseil d'administration d'Apple valide un dividende en espèces de 0,25 dollar par action ordinaire de la société, soit une augmentation de 4 % ». Ensuite, il a « également autorisé un programme supplémentaire visant à racheter jusqu’à 110 milliards de dollars d’actions ordinaires de la société ». Selon nos confrères, c’est « le plus important de toute l’histoire des États-Unis ».

Luca Maestri, directeur financier d’Apple, rappelle que c’est « la douzième année consécutive » qu’Apple augmente son dividende et que les 110 milliards de dollars sont la preuve de la « confiance dans l’avenir d’Apple et de la valeur de ses actions ».

Et ça marche. Alors que l’action a terminé à 173 dollars hier, elle est actuellement à 183 dollars avant l’ouverture du NASDAQ (à 15h30), soit 7 % de mieux.

IA et rendez-vous à venir

En retard sur l’intelligence artificielle, Tim Cook ne pouvait passer à côté du sujet : « Nous continuons d'être très optimistes quant à notre opportunité dans l'IA générative. Nous faisons des investissements importants et nous sommes impatients de partager bientôt des choses très excitantes avec nos clients ».

L’actualité des prochains jours sera chargée : de nouveaux iPad le 7 mai (de quoi peut-être doper un peu les ventes de produits) et la WWDC 2024 du 10 au 14 juin. De nombreuses annonces autour de l’IA sont attendues. « Nous pensons que nous avons des avantages qui nous différencieront dans cette nouvelle ère, notamment la combinaison unique d'Apple d'une intégration transparente du matériel, des logiciels et des services », a indiqué Tim Cook, comme le rapporte Les Échos.

Terminons enfin avec un mot sur le Vision Pro, mais juste un mot, car on manque d’élément : « Au cours du trimestre, nous avons été ravis de lancer Apple Vision Pro et de montrer au monde le potentiel que l’informatique spatiale libère », a simplement indiqué Tim Cook. Pas un mot sur les ventes.

Face à des résultats mitigés, Apple agite 110 milliards de dollars

-

La vente de produits perd 10 % (7 milliards de dollars)

-

Apple à la peine en Chine et en Asie

-

Hausse des dividendes, 110 milliards de dollars de rachat d’actions

-

IA et rendez-vous à venir

Commentaires (28)

Abonnez-vous pour prendre part au débat

Déjà abonné ? Se connecter

Cet article est en accès libre, mais il est le fruit du travail d'une rédaction qui ne travaille que pour ses lecteurs, sur un média sans pub et sans tracker. Soutenez le journalisme tech de qualité en vous abonnant.

Accédez en illimité aux articles

Profitez d’un média expert et unique

Intégrez la communauté et prenez part aux débats

Partagez des articles premium à vos contacts

Abonnez-vousModifié le 03/05/2024 à 15h34

et que les 110 milliards de dollars sont la preuve de la « confiance dans l’avenir d’Apple et de la valeur de ses actions ».[...]

ben non justement, le rachat d'action ne serre qu'à maintenir (augmenter) artificiellement le cour de Bourse.

Dans la ma logique, le rachat d'action n'aurait de sens que si la société n'aurait pas de dette.

Car à quoi sert la cession d'action à l'origine, à générer un import de cash pour financer les investissements.

Donc si on a de l'argent que l'on n'investi pas, et qu'on rémunère pas les actionnaires pour le risque (ca sert à ça les dividendes à la base aussi) et bien ou rembourse ses dettes.

C'est quand même fou que es fiscalités actuelles qui font qu'une entreprise à plus intérêts à garder des dettes que plutôt les rembourser. (Capex versus opex etc.)

Je sais c'est décousu, et je dis surement des bêtises mais le cynisme de ce type de dirigeants d'entreprise me m'insupporte au plus haut point.

Le 03/05/2024 à 16h21

Le 03/05/2024 à 17h34

Le 06/05/2024 à 20h47

Le 03/05/2024 à 19h36

Modifié le 05/05/2024 à 08h19

Modifié le 05/05/2024 à 08h16

Le 04/05/2024 à 03h45

Le 04/05/2024 à 10h28

Il arrive que l'on rachète des actions pour les 2 cas que tu cites, mais c'est souvent beaucoup moins d'actions en %. Dans le premier cas, ça sert à réguler le cours des actions.

Modifié le 05/05/2024 à 01h26

Modifié le 05/05/2024 à 08h17

Le 04/05/2024 à 10h24

1) des actions sont des biens immatériels, ça ne coûte rien (au coût de transaction près, mais c'est négligeable) d'en diminuer le nombre en augmentant la valeur de chacune en proportion : toutes choses égales par ailleurs, Apple vaut autant avant qu'après. Il y a eu un échange de cash pour des actions qui ont la même valeur puis, on diminue le nombre d'actions, ce qui fait augmenter la valeur de chaque action mécaniquement comme tu le dis. Au contraire, dans ton exemple, chacun possède une chambre qui est un bien physique et pour augmenter la taille des chambres, il faut en plus du rachat, tout détruire puis tout reconstruire ce qui coûte (en tout cas, c'est ce qu'auront en tête ceux qui liront ton analogie même si dans la tienne, ça se fait bien à coût zéro).

2) le cash utilisé dans le rachat d'actions appartient à Apple et donc à ses actionnaires qui sont les propriétaires d'Apple. Dans ton exemple, l'argent qui sert à racheter les chambres appartient aussi aux propriétaires des chambres, mais ce n'est pas clair avec ton "avec ce qu'il a réussi à mettre de côté".

Justement, non, s'ils avaient pu l'investir dans de nouveaux projets au moins aussi rentables que l'activité actuelle, ils l'auraient fait. C'est parce qu'ils n'ont pas identifié de tels projets qu'ils ont décidé de rendre le cash gagné aux propriétaires des actions. Ils auraient pu le faire de 2 façons : dividende exceptionnel ou diminution du capital par annulation d'actions suite à un rachat d'actions.

La solution qu'ils ont choisi est fiscalement plus intéressante pour les actionnaires le plus souvent. La plus-value est imposée seulement quand on vend, donc pour quelqu'un qui croit en Apple, il vaut mieux ne pas de toucher de dividendes sur lesquels il serait imposé. Il pourrait donc acheter une plus petite part d'Apple avec l'argent qui lui reste des dividendes net d'impôt.

Donc, non, ce n'est pas n'importe quoi : il vaut mieux rendre l'argent des actionnaires aux actionnaires quand on ne sait pas quoi en faire de rentable. Se lancer dans des projets que l'on sait moins rentables, c'est ça faire n'importe quoi.

Le 06/05/2024 à 09h27

Car comme dit plus haut la société à aussi une dette.

L'adage qui paie ses dettes s'enrichie ne marche plus pour ces (les ?) entreprises...

Le 06/05/2024 à 09h31

Le 04/05/2024 à 11h07

A partir de quand le Conseil d'Administration de ce genre d'entreprise, qui est hors sol, décide d'encore une fois de remercier leurs actionnaires et pas leurs salariés ?

Si en plus on met cela en parallèle de la gestion de l'app store et des commissions associées, Apple n'est que l'exemple ultime du mur vers lequel se dirige le système actuel.

Modifié le 04/05/2024 à 11h40

Aurais-tu crié au scandale s'ils avaient simplement proposé une augmentation de dividende plus importante ?

Si oui, ce n'est donc pas le rachat d'action le problème mais la répartition des revenus entre les salariés et les actionnaires.

Si non, tu aurais dû parce que c'est exactement la même chose pour Apple : elle redonne du cash disponible aux actionnaires dans les 2 cas. Là aussi, la bonne question c'est : "pourquoi la répartition du cash entre les salariés et les actionnaires est mauvaise ?"; si tu as raison dans ton diagnostic, ce qui est possible à lire l'article du Monde.

L'abus de position dominante d'Apple sur le store est un autre sujet et c'est aux régulateurs de s'en occuper, ce que fait la Commission Européenne et j'ai l'impression que ça commence aussi aux USA. Cela risque de faire baisser la valeur d'Apple, mais tant mieux pour ses utilisateurs et tant pis pour ses actionnaires. Il est fort possible aussi que ça soit néfaste pour les salariés.

Le 04/05/2024 à 14h18

Le conseil d'administration et les actionnaires ne vivent pas dans un monde clos: ce ne sont pas eux qui font vivre leur entreprise, ce sont les salariés et les consommateurs.

Or avec des états surendettes, une inflation qui explose et le fait de ne pas vouloir reduire ses marges ET de continuer à faire de l'évasion fiscale, on est en plein dans une spirale infernale jusqu'au prochain krach boursier, voire pire.

Le 04/05/2024 à 14h52

Je n'ai pas compris où est la spéculation financière ici. Je pense que tu voulais parler d'autre chose. Spéculer en bourse, c'est espérer un gros bénéfice lors de la revente généralement assez rapide et on prend le risque que ça soit le contraire qui arrive.

Je pense que ceux qui achètent des actions Apple (je n'en suis pas) le font plutôt pour la qualité des produits de l'entreprise et donc des revenus associés. Ils le font plutôt sur le long terme.

Et je te rappelle encore que les actionnaires sont les propriétaires de la société. Ils ont donc bien des droits sur cette société. Nier cela n'est pas loin des communistes dont tu as dit ne pas être.

Modifié le 05/05/2024 à 08h17

Le 06/05/2024 à 09h41

Non cette action (rachat d'action) n'est pas du capitalisme, juste de l'opportunisme facilité par une fiscalité (dont je ne sais même pas comment la qualifié, pt être déficiente ? )

On peut le déploré vous et moi, mais l'évasion fiscale, n'est pas de la responsabilité de l'entreprise mais bien des états qui ne coordonnent pas leurs politiques fiscales voir ce mettent même à faire de la concurrence en pratiquant le 'dumping".

A la base, la vente d'action (titre de propriété d'une société) serre à avoir un financement pour le développement de l'entreprise en rémunérant le risque par le versement d'un dividende.

Je rêve surement, mais pour moi le rachat d'action ne devrait être autoriser que par des entreprises qui n'ont plus de dette.

Règle simple et logique.

(Autre sujet, mais l'achat à découvert n'ont plus ne devrait pas être autoriser ; Mais c'est déjà contourné par le "prêt d'action")

Le 06/05/2024 à 10h33

Le coût du capital pour l'entreprise est supérieur pour les actions par rapport aux emprunts. Donc ce ne serait pas bon pour une entreprise de fixer une telle règle (ni pour ses salariés par ricochet).

Les entreprises préfèrent emprunter plutôt que lever des nouveaux capitaux par émission d'actions. IL est donc assez logique qu'elles suppriment d'abord des actions avant de rembourser des emprunts par anticipation.

Le 04/05/2024 à 16h23

Le 05/05/2024 à 14h52

Modifié le 05/05/2024 à 17h08

Les salariés eux sont rémunérés pour leur travail, ce qui absorbe la majeur partie de la valeur ajoutée. On ne leur baisse pas leur salaire en fonction des résultats, pas de raison qu'on leur augmente non plus.

Le 05/05/2024 à 22h38

Du coup vu que les résultats sont indépendants de la qualité de leur travail, je suggère qu'on les vire tous et qu'on ne garde que les actionnaires qui sont les seuls responsables des richesses créées

Fascinant

Sinon ce que tu me décris c'est de la spéculation boursière et pas de l'investissement boursier.

C'est amusant le fait que tu prennes comme exemple les données depuis le début de l'année, soit un chiffre sur une période fixe. Tu me fais penser à ceux qui confondent climatologie avec météorologie.

Le 06/05/2024 à 21h23

Personne n'a dit ça, c'est encore un homme de paille. Une entreprise a besoin de capital et de main d’œuvre. Ni l'un ni l'autre ne peuvent fonctionner sans l'autre. Les meilleurs ouvriers du monde ne produiront toujours rien sans machines. Tout comme Mistral AI a besoin de capital pour progresser.

Je t'ai pris un exemple de baisse pour espérer t'éduquer sur les risques pris par les actionnaires. C'est visiblement peine perdue. On peut trouver des exemples pour toute entreprise, pour toute période. Le point est que l'investissement en capital se fait sans garantie, contrairement à ce que tu laisses sous entendre.

Étonnement, en France on est les premiers à se plaindre des méchants actionnaires qui gagnent tout le temps, mais aussi les premiers à lutter contre (surtout les syndicats) les formes de rémunérations ou de retraite en capital.

Le 06/05/2024 à 09h43

Le 06/05/2024 à 21h25

Surtout, s'ils y a des licenciement, il n'y a pas de baisse de salaire. Il n'y a pas de licenciement sans compensation, acceptée par le salarié via un contrat. Alors qu'une perte de capital en bourse n'a aucune forme de compensation.